Поддубный А., 2004 г.

На петербургском рынке шоколада лидерство пока принадлежит местным фабрикам с российским капиталом. Однако если политика городских кондитеров не изменится, они сдадут город транснациональным конкурентам

В последние годы иностранные производители шоколадной продукции уверенно осваивали отечественный рынок. Развивая свои производства в России, зарубежные игроки постепенно добились лидерства - сейчас более 60% шоколадных изделий, продаваемых в стране, контролируется транснациональными корпорациями. "Доля иностранных компаний и дальше будет расти, - уверен Антон Черемушкин, менеджер по маркетингу исследовательской компании "ТОЙ-ОПИНИОН". - Опыт ведения конкурентной борьбы у них значительно богаче, чем у российских кондитеров".

Петербург, в некотором смысле, держится в стороне от общероссийской тенденции - местные производители шоколада занимают лидирующие позиции на рынке. Они сохранили за собой средства производства - доля иностранного капитала в городской кондитерской промышленности незначительна. Эта ситуация во многом обусловлена потребительскими предпочтениями петербуржцев - львиная доля "шоколадного" объема продаж в городе приходится на продукцию нижнего ценового сегмента. Изготовление такого продукта - сильная позиция местных фабрик. Вместе с тем наблюдается увеличение спроса на более дорогие виды шоколада, что в конечном счете приведет к усилению позиций иностранных производителей. Иными словами, лидерство петербургских кондитеров может продлиться не более нескольких лет - если они не приготовятся принять серьезный бой за свой рынок.

В эту ночь решили самураи...

В России традиционно существует сильная кондитерская промышленность: первые крупные производства были основаны в ХIХ веке. После революции "сладкий" потенциал страны был приумножен - советcкие фабрики производили кондитерские изделия в огромном количестве, в отличие от большинства других потребительских товаров. В трудной ситуации отечественные компании оказались в начале - середине 1990-х годов, когда импортный шоколад начал массированное наступление на российский рынок.

Но период после дефолта стал для них временем возрождения. С конца 1990-х годов в России не только увеличивались обороты существующих шоколадных предприятий, но появлялись и новые фабрики - некоторые из них (например, фабрика "Русский шоколад") впоследствии заняли заметное положение на рынке. "Многие российские кондитерские предприятия были построены за счет средств, накопленных в первые годы перестройки, благодаря торговле импортной кондитерской продукцией", - рассказывает Юрий Азаров, первый заместитель генерального директора петербургского

Казалось бы, национальные кондитеры прочно окопались на своем рынке - "шоколадный" импорт был вытеснен, и к данному моменту его доля не превышает 3%. На самом же деле зарубежные поставщики шоколада не отступили, а просто сменили конкурентную стратегию. Большинство недавних импортеров к 1998 году успели приобрести или построить в России собственные производства, а после кризиса началось активное развитие этих предприятий. Иностранные компании стали выходить на российский рынок в качестве производителей еще в 1995 году. Швейцарская Nestle приобрела контрольный пакет акций самарской фабрики "Россия", американская Mars построила фабрику в Ступино (Московская область), немецкая Stollwerck - фабрику в Покрове Владимирской области (позднее немцы продали фабрику американской Kraft Foods). В 1997 году, после долгих размышлений, британская Cadburry открыла свое производство в городе Чудово Новгородской области.

Экономический рост начала 2000-х годов создал благоприятные условия для развития как российских, так и иностранных игроков шоколадной отрасли. Продажи росли так быстро, что в период 2000-2003 годов отечественный рынок изделий из шоколада, по оценкам его участников, достиг точки насыщения. К данному моменту предложение уже превысило спрос. По данным агентства "Бизнес Аналитика", объем розничных продаж шоколадных изделий за 2003 год увеличился всего на 4%, что на 9% меньше уровня роста 2002 года. По прогнозам экспертов, в текущем году увеличение продаж шоколада в России не превысит 3%. Иностранные компании, в отличие от российских, привыкли работать на насыщенных рынках, поэтому они берут верх в борьбе за отечественного потребителя.

При этом доминирование в масштабах страны еще не означает победы в каждом ее регионе. В частности, Петербург пока остается под контролем национальных кондитерских компаний.

Конфетная ностальгия

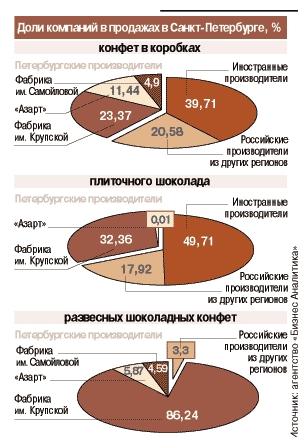

Позиции местных игроков на рынке Петербурга кажутся непоколебимыми. Только на долю трех ведущих предприятий шоколадной отрасли города - Кондитерской фабрики им. Крупской, Первого кондитерского комбината "Азарт" и Кондитерской фабрики им. Самойловой приходится не меньше половины местного объема продаж шоколадных изделий. Их лидерство отчасти объясняется традиционной, сформировавшейся еще в советское время лояльностью значительной части потребителей к городским производителям.

"Большинство покупателей знают нас с детства, - объясняет Ксения Синицкая, PR-менеджер

Иностранные кондитеры практически не занимаются производством развесных конфет (исключение составляет Nestle, в ассортимент которой входит карамель под торговой маркой "Савинов"), они предпочитают выпускать продукцию с более высокой добавленной стоимостью - конфеты в коробках и плиточный шоколад. Позиции иностранцев в указанных сегментах достаточно прочны - западные компании совокупно занимают около 40% петербургского рынка конфет в коробках и 50% рынка плиточного шоколада. Однако конфеты в коробках и шоколадные плитки пока потребляются петербуржцами в сравнительно небольшом объеме - соответственно, на кондитерском рынке города транснациональные игроки пока не так заметны, как местные.

Вместе с тем маркетологи отмечают постепенное изменение покупательских предпочтений - появляются предпосылки для сокращения доли дешевой продукции на рынке шоколада. В конечном счете компаниям придется обслуживать потребителя нового типа, и уже сегодня кондитеры начинают за него бороться. При этом можно говорить о столкновении принципиально разных маркетинговых стратегий.

Без лица

Главным недостатком маркетинговых стратегий отечественных кондитеров является устаревший подход к формированию ассортимента - крупные российские компании делают ставку на его максимальное расширение. Петербургским предприятиям эта особенность присуща в полной мере. Так, в ассортименте Фабрики им. Крупской порядка 140 наименований продукции. Западные компании в большинстве случаев разрабатывают только два-три зонтичных брэнда. Преимущества такой стратегии очевидны. Во-первых, она дает производителю возможность целенаправленно осваивать определенную нишу, максимально учитывая интересы целевой группы покупателей, что становится особенно важным в условиях жесткой конкуренции. Во-вторых, как считает Юрий Азаров, "узкий ассортимент позволяет снизить издержки не только на производство единицы продукции, но и на ее продвижение, поскольку рекламный бюджет в этом случае расходуется более эффективно".

Сделав ставку на несколько ключевых марок, транснациональные игроки сумели превратить их в национальные, хорошо узнаваемые брэнды. Так, достаточно известными стали марки шоколада "Россия" (Nestle), "Покров", "Воздушный" (Kraft Foods) и другие. Петербургские же производители в большинстве случаев выводят на рынок безликую продукцию, в которой покупателю весьма сложно ориентироваться. При этом у них есть своя "фишка" - дефицит новых сильных брэндов компенсируется использованием марок, известных потребителям с советских времен - имеется в виду "Гвоздика", "Мишка на Севере", "Кара-Кум", "Белочка с орешками" и т.д.

Все лидеры петербургского кондитерского рынка держат в ассортименте такого рода брэнды, причем "во многих случаях даже оформление упаковки остается таким же, каким было во времена СССР, - отмечает

В этих условиях местные кондитеры делают ставку на силу брэндов компаний. "Многие потребители не знают всего ассортимента нашей продукции, поэтому доверие к изделиям возникает благодаря доверию к марке фабрики, - объясняет Ксения Синицкая. - Название "Фабрика имени Крупской" хорошо известно покупателям". Однако такая стратегия существенно снижает эффективность маркетинговых усилий компаний - прежде всего потому, что брэнд производителя привлекает только определенную категорию покупателей. Если у петербуржцев среднего и старшего поколения лояльность к местным фабрикам достаточно высока, то молодые потребители не знают названий предприятий и зачастую отдают предпочтение иностранным маркам.

По данным "ТОЙ-ОПИНИОН", популярность марок шоколада, принадлежащих Nestle и Fazer, среди петербуржцев 16-19 лет превышает популярность продукции Фабрики им. Крупской. Понятно, что будущее шоколадного рынка - именно за этой группой покупателей, на нее и должны быть ориентированы технологии продвижения брэндов. Однако иностранные компании решают маркетинговые задачи намного быстрее, чем их петербургские конкуренты, и в перспективе это может обернуться для местных кондитеров потерей рынка.

Бойцы-одиночки

Эффективным способом ухода от лобовой конкуренции с сильными иностранными игроками может стать поиск новых ниш на рынке. Пример такой стратегии показала Одинцовская кондитерская фабрика. Момент выхода на рынок премиального шоколадного брэнда "А. Коркунов" был выбран, по мнению аналитиков, очень удачно: потенциальные конкуренты (Fazer, Alfred Ritter Gmbh, Mozart, Lindt, Ferrero), покинувшие российский рынок в 1998 году, к тому моменту еще не успели вернуться в Россию. В результате ниша элитного шоколада временно оказалась пустой, и это позволило российской компании занять лидирующие позиции в данном сегменте. По итогам 2003 года на продукцию под торговой маркой "А. Коркунов" приходится около 50% российского рынка премиального шоколада. Но поскольку премиальная ниша уже занята, а сформировать другие специфические сегменты в шоколадной отрасли довольно сложно, подобный путь вряд ли станет спасительным для петербургских игроков, во всяком случае - в ближайшие годы.

Еще один вариант отражения "угрозы с Запада" - объединительные процессы в кондитерской отрасли. Любопытно, что пример такой стратегии показали российским компаниям сами западные конкуренты. Первый кондитерский холдинг в России был создан Nestle в 1998 году, после покупки швейцарцами фабрик "Алтай" (Барнаул) и "Камская" (Пермь). Чуть позже по этому пути пошли крупные российские игроки: появились мощные объединения "СладКо" (включает три фабрики - екатеринбургскую "Конфи", ульяновскую "Волжанку" и казанскую "Зарю") и "Объединенные кондитеры" (МКФ "Красный Октябрь", кондитерский концерн "Бабаевский" и "Рот-Фронт"). Результаты интеграции оказались впечатляющими - "СладКо" сегодня занимает порядка 6% российского рынка, а на долю "Объединенных кондитеров" приходится не меньше 30%.

В Петербурге объединительные процессы среди кондитеров пока не популярны. Только Кондитерская фабрика им. Самойловой продала акции московскому "Красному Октябрю" и, таким образом, опосредованно вошла в холдинг "Объединенные кондитеры". Другие местные лидеры остаются бойцами-одиночками, упуская ряд привлекательных возможностей.

Расти, чтобы продаться

Дифференциация ассортимента входящих в группу предприятий - это одна из задач, которые позволяет решить создание холдинга. Та же Nestle четко разграничила ассортимент принадлежащих ей фабрик: шоколад производится в Самаре, а карамель - в Перми. Специализация, в свою очередь, дает возможность снизить издержки и, следовательно, себестоимость продукции. Кроме того, исключается конкуренция между отдельными предприятиями холдинга.

Впрочем, еще важнее отметить, что реализация любых маркетинговых стратегий невозможна без постоянного обновления ассортимента. "Главным фактором успешности компании все больше становится ее способность создавать и продвигать новые продукты", - говорит Ксения Синицкая. Уточним, что способность создавать новые продукты и оперативно реагировать на запросы рынка напрямую связана с модернизацией производственной базы. Значительная часть оборудования на петербургских фабриках не обновлялась с 1970-х годов - на старых линиях просто невозможно выпускать изделия для потребителей нового поколения. Таким образом, поиск источников инвестиций в переоборудование предприятий - задача номер один для петербургских игроков. Ее решение - залог будущих маркетинговых побед.

Наиболее очевидный способ найти инвестиции - продать значительную часть акций иностранному игроку. Однако далеко не всем удается решить финансовые проблемы таким способом. Nestle, например, купила "Россию", поскольку на тот момент это было самое современное с точки зрения оснащения кондитерское предприятие в стране. Другие иностранные компании посчитали, что дешевле построить производство с нуля, нежели приобретать российские фабрики и вкладывать деньги в их модернизацию. Соответственно, на данном этапе один из перспективных вариантов развития петербургского кондитерского бизнеса - объединение внутри города или с другими отечественными предприятиями. Это создаст условия для поиска иностранного инвестора.

Многие аналитики отмечают, что концентрация производства вскоре станет для петербургских компаний единственным способом удержаться на рынке. "В будущем кондитерский рынок, скорее всего, будет поделен между несколькими крупными холдингами, контрольные пакеты которых будут принадлежать иностранцам, - уверен Юрий Азаров. - Цель всех объединений - выгодно продаться. Но для этого надо сначала занять заметные позиции на рынке".

В любом случае, шоколадный Петербург вышел на тот этап, когда необходимы непростые решения стратегического характера. Уклоняясь от них, акционеры местных кондитерских фабрик рискуют остаться ни с чем - уступить рынок и не получить от иностранцев денег в результате продажи бизнеса. Все надо делать вовремя.

Санкт-Петербург